上海捷氢科技股份有限公司2022年6月28日披露招股书申报稿,公司拟在上交所科创板上市,保荐人(主承销商)为国泰君安证券股份有限公司,保荐代表人为彭辰、贺南涛。...

上海捷氢科技股份有限公司2022年6月28日披露招股书申报稿,公司拟在上交所科创板上市,保荐人(主承销商)为国泰君安证券股份有限公司,保荐代表人为彭辰、贺南涛。

捷氢科技是一家专注于燃料电池电堆、系统及核心零部件的研发、设计、制造、销售及工程技术服务的高新技术企业。公司的主要产品为自主研发的燃料电池电堆、系统、系统分总成以及储氢系统。公司的膜电极产品仅用于自身燃料电池电堆产品,尚未直接对外销售交付。

同时,为满足不同客户技术开发与服务的需求,公司为部分客户提供工程技术服务。

截至招股说明书签署日,常州创发直接持有公司45,240.00万股股份,占公司总股本的61.37%,为公司直接控股股东。

上汽投资直接持有常州创发99.50%股权,为公司间接控股股东之一。上汽集团直接持有公司3,406.4286万股股份,占公司总股本的4.62%,上汽集团直接持股及通过动力新科、常州创发间接持股的方式合计持有捷氢科技68.31%的股份,为公司间接控股股东之一。上汽总公司直接持有上汽集团67.82%股份,为公司间接控股股东之一。

截至招股说明书签署日,上海市国资委直接持有上汽总公司100%股权,系公司实际控制人。

捷氢科技拟募集资金106,018.90万元,计划分别用于燃料电池生产建设项目、燃料电池新产品产线建设项目、研发中心升级建设项目、补充流动资金项目。

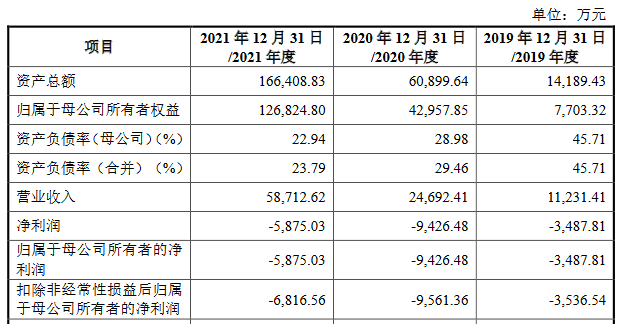

2019年至2021年,捷氢科技实现营业收入分别为11,231.41万元、24,692.41万元、58,712.62万元,实现净利润/归属于母公司所有者的净利润分别为-3,487.81万元、-9,426.48万元、-5,875.03万元,扣除非经常性损益后归属于母公司所有者的净利润分别为-3,536.54万元、-9,561.36万元、-6,816.56万元,尚未实现盈利。

报告期内,公司经营活动产生的现金流量净额分别为1,786.98万元、-16,551.00万元、-44,983.80万元,销售商品、提供劳务收到的现金分别为12,163.90万元、11,890.29万元、19,966.49万元。

公司自成立以来扣除非经常性损益后尚未盈利,处于持续亏损状态,报告期内,公司母公司报表净利润分别为-3,487.81万元、-9,382.61万元和-5,851.13万元。公司整体变更时存在未弥补亏损。

2019年至2021年,捷氢科技主营业务毛利率分别为22.42%、18.68%和27.99%,其中燃料电池系统业务毛利率分别为47.35%、35.93%和30.78%,公司销售燃料电池系统毛利率呈现下降趋势。同行业可比公司综合毛利率均值分别为38.19%、37.81%、37.88%。

2019年至2021年,捷氢科技应收账款余额分别为0.00万元、14,474.15万元和57,026.57万元,应收账款余额占营业收入的比例分别为0.00%、58.62%和97.13%,占比逐年增长。2020年及2021年,公司应收账款周转率分别为3.41次/年及1.64次/年,同行业可比上市公司应收账款周转率均值分别为0.67次/年、0.61次/年。

2019年至2021年,捷氢科技与关联方发生的销售商品、提供劳务合计金额分别为11,197.45万元、7,814.01万元和25,848.47万元,占当期营业收入的比重为99.70%、31.65%和44.03%,与关联方发生的购买商品、接受劳务金额为830.51万元、2,618.01万元和18,097.45万元,占当期营业成本的比重为9.53%、13.05%和42.80%。

据21世纪经济报道报道,虽然捷氢科技连续两年营收翻倍,2019至2021年度,营收分别为1.12亿元、2.47亿元、5.87亿元。但尚未盈利,一直处于亏损状态,净利润分别约为-0.35亿元、-0.94亿元、-0.59亿元,三年共亏1.88亿元。

据新京报贝壳财经报道,招股书并未解释公司连续三年亏损的原因,只是提醒,若公司未来主营业务拓展不及预期或者出现停滞、萎缩等情形,则公司收入增速可能不及预期,无法利用规模效应实现盈利;如果公司未能做好成本控制,导致毛利率、费用率恶化,将导致盈利能力下滑,从而造成未盈利状态继续存在或净利润持续恶化的风险。

据经济观察报报道,2018年6月,上汽集团出资设立了捷氢科技,专注于氢燃料电池研发。目前上汽集团是捷氢科技的实控人,股权集中度高。截至2022年6月23日,常州创发直接持有公司4.52亿股股份,占公司总股本的61.37%,为捷氢科技的直接控股股东。2019年捷氢科技几乎大多收入来自上汽集团。招股书显示,报告期内上汽集团及其同一控制下的企业对捷氢科技的营收贡献度分别为99.7%、31.36%、39.24%。

据国际金融报报道,公司前五大供应商的采购金额占当期采购总额的比例分别为62.56%,65.12%及65.25%。上汽集团及其同一控制下的企业也一直在前五大供应商名单中占有一席之地。纵观公司的2020年末及2021年末的应收账款,应收账款前五大客户集中度较高,余额占比分别为98.73%及84.41%。而每年排名第一的也是上汽集团及其同一控制下的企业,分别为44.17%和52.32%。看来,捷氢科技的经营状况多少有些“成也上汽,败也上汽”的意味。

营业收入增长 尚未实现盈利

2019年至2021年,捷氢科技实现营业收入分别为11,231.41万元、24,692.41万元、58,712.62万元,其中主营业务收入分别为11,231.41万元、24,670.60万元、58,652.37万元。

报告期内,公司实现净利润/归属于母公司所有者的净利润分别为-3,487.81万元、-9,426.48万元、-5,875.03万元,扣除非经常性损益后归属于母公司所有者的净利润分别为-3,536.54万元、-9,561.36万元、-6,816.56万元,尚未实现盈利。

报告期内,公司经营活动产生的现金流量净额分别为1,786.98万元、-16,551.00万元、-44,983.80万元,销售商品、提供劳务收到的现金分别为12,163.90万元、11,890.29万元、19,966.49万元。

公司自成立以来扣除非经常性损益后尚未盈利,处于持续亏损状态,报告期内,公司母公司报表净利润分别为-3,487.81万元、-9,382.61万元和-5,851.13万元。公司整体变更时存在未弥补亏损。

在行业补贴政策变化、整体行业市场竞争加剧的背景下,若公司无法在未来提升自身盈利能力或改善运营情况,将存在未来一定期间无法盈利和无法进行利润分配的风险,从而对投资者的投资收益造成一定影响。

如果未来公司在一段时间内依然无法实现盈利,或无法筹措充足的资金,将直接影响日常经营所需的现金流,进而对公司的技术研发、市场拓展、生产经营、团队稳定、人才招募、品牌形象等方面造成不利影响。

2021年应收账款5.7亿元

2019年至2021年,捷氢科技应收账款余额分别为0.00万元、14,474.15万元和57,026.57万元,应收账款余额占营业收入的比例分别为0.00%、58.62%和97.13%,占比逐年增长。

2020年及2021年,公司应收账款周转率分别为3.41次/年及1.64次/年,应收账款周转率整体呈现下降趋势,应收账款回款速度有所放缓,同行业可比上市公司应收账款周转率均值分别为0.67次/年、0.61次/年。

关联交易占比较高

2019年至2021年,捷氢科技与关联方发生的销售商品、提供劳务合计金额分别为11,197.45万元、7,814.01万元和25,848.47万元,占当期营业收入的比重为99.70%、31.65%和44.03%,与关联方发生的购买商品、接受劳务金额为830.51万元、2,618.01万元和18,097.45万元,占当期营业成本的比重为9.53%、13.05%和42.80%。

未来,公司如果未能够及时拓展第三方客户或供应商,一旦主要客户或供应商经营情况因宏观经济或市场竞争发生重大不利变化,将对公司的经营和业绩造成不利影响。

报告期内,公司向上汽集团提供燃料电池电堆、系统开发以及燃料电池系统整车适配开发服务,同时依据上汽集团燃料电池整车开发需求向其销售燃料电池系统样件及部分配套零部件,交易金额分别为11,197.45万元、5,516.39万元和741.33万元,占当期营业收入的比例分别为99.70%、22.34%和1.26%,整体呈逐年下降趋势。

报告期内,捷氢科技向上汽集团提供燃料电池电堆、系统开发以及燃料电池系统整车适配等工程技术服务,交易金额分别为10,887.65万元、4,754.64万元和490.19万元,占当期营业收入占比分别为96.94%、19.26%和0.83%。

报告期内,捷氢科技向上汽集团销售商品的金额分别为309.80万元、761.75万元及251.15万元,占当期营业收入占比分别为2.76%、3.08%及0.43%。

2020年和2021年,公司向上汽红岩销售金额分别为254.33万元和13,384.89万元,主要为销售燃料电池系统和储氢系统等配套零部件产品收入。

2020年和2021年,公司向上汽大通的销售金额分别为774.76万元和8,848.37万元,主要为燃料电池系统和储氢系统等配套零部件产品。

21世纪经济报道:尚未盈利

据21世纪经济报道报道,光大证券研报指出,当前燃料电池汽车产业依然处在“融资—扩产—规模化—降本”的过程中,同时氢能产业链的上游制氢、中游加氢配套尚需完善,车端销售虽然快速增长但整体数量依然较低,燃料电池电堆及系统企业因成本、费用投资高,导致盈利整体性较差。

捷氢科技的业绩印证了此种“盈利整体性较差”的现象。虽然捷氢科技连续两年营收翻倍,2019至2021年度,营收分别为1.12亿元、2.47亿元、5.87亿元。但尚未盈利,一直处于亏损状态,净利润分别约为-0.35亿元、-0.94亿元、-0.59亿元,三年共亏1.88亿元。

招股说明书对此披露,捷氢科技持续亏损是为了提升技术竞争实力,所投入研发费用、生产设备、人力成本等较高所致。

但捷氢科技的研发投入增速却呈现下滑趋势,2019至2021年度研发投入占营收的比例分别为26.17%、38.38%、19.16%,累计投入约2.36亿元。

且与同类竞争企业相比,捷氢科技总体研发规模偏低。如亿华通在2019至2021年度累计投入约2.5亿元。上海重塑在2017至2020年9月,累计研发投入约4.19亿元。

记者发现,近些年捷氢科技依旧困囿于原材料采购支出较高的困扰,2019至2021年度,捷氢科技主营业务成本分别约为0.87亿元、2.01亿元、4.22亿元。

该公司主营业务成本以直接材料为主,包括质子交换膜、气体扩散层、催化剂、双极板等核心原材料及部件、各类电子电控器件等,直接材料占主营业务成本比例呈逐年上升的趋势,2019至2021年度分别为45.53%、74.13%、88.05%。

光大证券对此作出风险提示,捷氢科技未来可能面临材料国产化、材料降本低于预期,效率提升进度低于预期的技术风险。

此外,捷氢科技经营活动产生的现金流净额负值越来越大,从0.18亿元到-4.50亿元。“公司整体业务规模不断发展,应收账款余额逐年增加,研发投入力度持续加大,导致公司经营活动现金流量净额为负。”招股说明书解释。

由此可见,在燃料电池系统竞争加剧,成本和价格均进入快速下降周期的局面下,捷氢科技在上市的征程中,仍需突破扩大产能、材料降本、技术研发等核心问题。

新京报贝壳财经:捷氢科技能否止血?

据新京报贝壳财经报道,2019年至2021年,捷氢科技的营业收入保持增长,分别为1.12亿元、2.47亿元、5.87亿元,年复合增长率达到128.64%。

但记者注意到,尽管收入高增长,但捷氢科技连续三年净亏损。不仅如此,捷氢科技的燃料电池系统毛利率水平还呈现下滑趋势,2019年至2021年分别为47.35%、35.93%和30.78%。

捷氢科技招股书并未解释公司连续三年亏损的原因,只是提醒,若公司未来主营业务拓展不及预期或者出现停滞、萎缩等情形,则公司收入增速可能不及预期,无法利用规模效应实现盈利;如果公司未能做好成本控制,导致毛利率、费用率恶化,将导致盈利能力下滑,从而造成未盈利状态继续存在或净利润持续恶化的风险。

此外,捷氢科技的经营活动产生的现金流净额也逐年减少,2019年至2021年分别为1786.98 万元、-1.65亿元和-4.49亿元。对于现金流的下滑,捷氢科技称是因为公司整体业务规模不断发展,应收账款余额逐年增加,研发投入力度持续加大,导致公司经营活动现金流净额为负。

经济观察报:上汽“引力”

据经济观察报报道,捷氢科技在2018年成立,专注于燃料电池电堆、系统及核心零部件研发、生产和销售。

2019年至2021年4月,公司与上汽集团进行燃料电池系统和电堆的装配工作,2021年5月,上海工厂启用后,公司燃料电池系统和电堆的设计产能分别均能达到6000台/年。

而公司之所以与上汽集团进行燃料电池系统和电堆的装配工作,与其股权和历史沿革有关。

早在2006年,上汽集团成立燃料电池车事业部,随后,上汽集团先后推出荣威750和荣威950燃料电池乘用车,2017年上汽大通FCV80燃料电池轻客实现商业化运营,2018年申沃燃料电池客车上线运营。到2018年6月,上汽集团出资设立了捷氢科技,专注于氢燃料电池研发。

目前上汽集团是捷氢科技的实控人,股权集中度高。截至2022年6月23日,常州创发直接持有公司4.52亿股股份,占公司总股本的61.37%,为捷氢科技的直接控股股东。

捷氢科技在招股书中表示,通过本次分拆上市,上汽集团将进一步实现业务聚焦,同时将捷氢科技打造成为上汽集团下属独立的氢能和氢燃料电池业务上市平台,通过科创板上市进一步加大氢能和氢燃料电池业务核心技术。

不过,从行业整体看,目前我国燃料电池汽车仍处于商业化初期。根据中汽协统计,2021年,国内重卡销售量约139.5万辆,其中氢燃料电池重卡销量仅为779辆,占比不足万分之六,氢燃料电池重卡在所有新能源重卡中也仅占7.46%。而截至2021年燃料电池汽车总保有量尚未超过万辆。

由于行业发展因素,捷氢科技在招股书报告期内收入高度依赖上汽集团。从营收看,2019年-2021年,捷氢科技营业收入分别为1.12亿元、2.47亿元和5.87亿元。

其中,2019年捷氢科技几乎大多收入来自上汽集团。招股书显示,报告期内上汽集团及其同一控制下的企业对捷氢科技的营收贡献度分别为99.7%、31.36%、39.24%。

国际金融报:背靠上汽

据国际金融报报道,本次发行前,公司直接控股股东常州创发、间接控股股东上汽集团、上汽投资和上汽总公司合计控制公司超过60%的股份。

资料显示,2001年,上汽集团启动了燃料电池汽车的样车研制工作。2014年8月,上汽集团成立“前瞻技术研究部”,主要负责包括燃料电池、基础材料研究、智能驾驶等技术开发及研究工作,燃料电池相关技术人员就主要集中在这里。

2018年6月,上汽集团进行了业务调整,将工作重点放在燃料电池整车的制造和销售上。捷氢科技因此而设立。

捷氢科技表示,在此背景下,原“前瞻技术研究部”从事燃料电池相关业务的研发人员中,除离职或经岗位调整后不再从事燃料电池相关业务的人员外,均已通过市场化、双向选择的方式加入了捷氢科技。该部分人员的研发背景、燃料电池相关开发经验为公司创立初期的快速发展、研发能力形成提供了较大支撑。

公司同时表示,报告期内公司较大比例新入职的研发人员来自于非上汽集团体系,所以不存在研发人员主要依赖上汽集团及其关联企业的情形。

上汽集团对公司的影响不仅仅体现在研发能力上。

报告期内,公司前五大客户的销售收入分别为11231.41万元、24259.25万元和45458.75万元,占公司营业收入比例分别为100.00%、98.33%和77.51%,客户集中度较高。

2019年,公司几乎全部的销售收入都来自上汽集团及其同一控制下的企业。

报告期内,公司前五大供应商的采购金额占当期采购总额的比例分别为62.56%,65.12%及65.25%。上汽集团及其同一控制下的企业也一直在前五大供应商名单中占有一席之地。

前文提到,公司现金流净额为负是由于较高的研发投入和应收账款余额逐年增加。

纵观公司的2020年末及2021年末的应收账款,应收账款前五大客户集中度较高,余额占比分别为98.73%及84.41%。而每年排名第一的也是上汽集团及其同一控制下的企业,分别为44.17%和52.32%。

看来,捷氢科技的经营状况多少有些“成也上汽,败也上汽”的意味。