发展财富管理市场已经成为各大银行共同的转型选择伴随着工行,建行,中行的中报披露,六大国有银行推进财富管理转型,加速科技赋能的路径已经显现 做大AUM已经成为六...

发展财富管理市场已经成为各大银行共同的转型选择伴随着工行,建行,中行的中报披露,六大国有银行推进财富管理转型,加速科技赋能的路径已经显现

做大AUM已经成为六大银行财富管理的关键词中国工商银行和中国农业银行上半年AUM双双突破17万亿大关,分列第一和第二,中国建设银行和中国银行的AUM规模也大幅增长,分别超过16万亿和12万亿,AUM邮储银行规模达到13.41万亿元,增长7.03%,交行也构建了大财富—大资产管理—大投行的综合管理体系,AUM较去年末增长5.2%

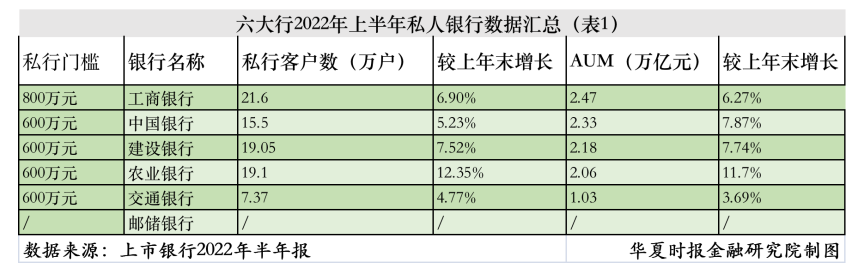

私人银行在其中扮演着重要的角色上半年大部分银行私人银行客户数量较年初增长5%以上,在零售领域的重要性进一步提升在中间业务上,几家银行自营+代理渠道加强协调,理财和代销业务收入有增无减,导致中间收入分化托管总规模达到87.08万亿元,较年初增加5.57万亿元,占总资产的比重继续提高

此外,六大行数字化转型加速根据2021年六大行金融科技投入情况,伴随着科技投入的增加,科技赋能效应持续显现,六大行手机银行客户数量实现快速增长,手机银行交易金额也水涨船高

农行的私人银行业务表现出色。

自2005年私人银行的概念首次提出以来,国内私人银行业务已经快速发展了十余年。

伴随着国内高净值人群规模及其可投资资产增速的不断提高,私人银行凭借高盈利,轻资本,抗周期性等优势成为各大银行的重点板块。

在业绩发布会上,工商银行副行长郑国瑜指出,第一人金融银行战略是工商银行的重要发展战略自2019年提出以来,通过不断拓展和深化,取得了显著成效今年上半年,工行加快数字化转型,推动个人金融业务高质量发展上半年工行个人金融业务业务贡献超过50%,充分发挥了全行‘压舱石’作用郑国宇说

基于此,《华夏时报》记者梳理了6家大型国有银行的年报,并统计了民营银行的相关数据从统计上来说,其他五家银行的私人银行业务发展都很快,除了邮储银行没有相关数据

从增速来看,农业银行最为抢眼2022年上半年,只有国有大银行之一的中国农业银行实现了客户数量和资产规模的两位数增长,而其他银行的增长率都在10%以下具体来看,2022年上半年,农行私人银行客户数为19.1万户,较去年末增加2.1万户,增长12.35%私人银行客户资产2.06万亿元,比上年末增加2159亿元,增长11.7%

继续发展私人银行高端理财业务,践行长期稳健的资产配置理念,继续加强稳健策略产品销售,稳步提升私人银行资产管理和专属理财产品规模农业银行在半年报中表示

在私营企业不断扩张的同时,其在零售业中的重要性进一步凸显。

可以看出,虽然私人银行客户数量在零售客户数量中相对较低,但私人银行客户的资产规模在零售客户的资产规模中相对较高以中国工商银行为例,通过进一步优化财富服务模式,赋能第一人称金融银行战略,私人银行仅占零售客户的0.03%,但私人银行占零售客户资产的13.78%

中间业务收入分化

日前,邮储银行行长刘建军在业绩发布会上表示,邮储银行持续打造财富管理专业能力这两年财富管理发展速度非常快,尤其是中高端客户和非利息收入

资管新规实施以来,国内财富管理机构的市场竞争更加以客户为中心2022年上半年,在资本市场动荡的影响下,资管市场收益率受到影响,大量银行理财产品出现浮亏,考验着投资者的心态

国有银行上半年中间收入表现如何《华夏时报》记者整理了六大国有银行的中间业务收入数据,可以看到多家银行的中间业务收入出现了分化除工商银行和邮储银行外,其余四家银行中间业务收入均出现负增长

本集团落实资管新规要求,持续推动理财产品向净值化转型转型后,净值产出率比以前低了交通银行在半年报中表示

2022年上半年,交通银行理财业务收入52.32亿元,同比下降13.96%受此影响,该行中间收入减少3.12亿元,同比下降1.25%

与交行类似,中行表示,中间业务收入下降主要是由于境内外资本市场波动,股票交易佣金收入和基金代销收入下降。

但建行中等收入业务收入减少的原因略有不同,主要是银行卡手续费同比下降18.49%。

中间逆势上涨收益的代表是邮储银行今年上半年,邮储银行理财业务手续费收入54.16亿元,同比增长155.23%邮储银行表示,这主要是由于净值型产品规模增加,以及推动净值型产品转型的一次性因素在此带动下,邮储银行中间收入同比增长56.44%,增速在6家银行中最快

与理财业务手续费及佣金收入整体下滑不同的是,从统计数据来看,6家银行的代理业务收入整体上升,仅中国银行一家代理业务收入同比增长—16.19%,工商银行同比增长21.55%,增速为6家银行中最快。

登记托管中心最近几天发布的报告显示,截至2022年上半年,已有25家存续产品的理财公司开通了代销渠道截至6月底,代销余额为18.95万亿元

中国银行表示,加快大理财体系建设,积极应对上半年资本市场波动对大理财产品的影响,开展投资者教育和营销等活动,联合数十家基金和理财公司提供投资服务,鼓励客户坚持长期投资基金代销,银行理财,国债代理,第三方存管等业务规模保持行业第一同时,月均金融资产超过5万元的客户总数为5147万户,比上年末增加286万户,客户结构持续优化

丰富的发行渠道有利于银行理财产品的创新和发展,给投资者更多的选择,让金融机构为客户提供更多的产品,有助于为客户建立更合理的资产配置组合这是一个双赢的局面,对投资者,产品发行人和产品经销商都有利南方财经大学金融学博士罗在接受《华夏时报》采访时指出

托管资产规模持续扩大。

托管资产规模被视为银行获取市场份额的重要指标,资产托管是大资管行业不可或缺的一部分。

中国银行业协会数据显示,截至一季度末,中国银行业托管总规模达193万亿元。

《华夏时报》记者整理了六大行资产托管规模的相关数据可以看出,截至2022年6月末,六大国有银行资产托管规模合计87.08万亿元,较年初的81.51万亿元增加5.57万亿元,占总资产的50—60%,呈逐年增加趋势

具体来看,工商银行托管资产总额最大,达到22.5万亿元,较去年末增速最快,达到12.61%,居六家银行之首。

托管资产规模最小的是邮储银行,上半年仅为4.51万亿元,增速最慢的是交通银行,较去年底托管资产规模仅增长0.33%但交行托管资产占总资产的比例最高,达到96.34%相比其他银行普遍在50%左右,交行资产托管业务的重要性可见一斑

交行表示,聚焦原有托管业务,加强证券托管业务能力建设,大力发展公募基金托管业务,创新资产管理和项目托管服务对接全国养老保障制度改革,把握个人养老金商机,积极拓展养老金托管业务深化与保险公司,证券公司,信托公司等金融机构的合作3435,推进全产品营销,提高市场竞争力报告期末资产托管规模为12.12万亿元

托管佣金在交行和建行的中间业务收入中占比很高交通银行占比达到17.23%,排名第一,建设银行次之,但也达到了14.62%是六大行中唯一一家托管业务佣金占中间业务收入比重超过两位数的银行

法利金融科技

数字化转型和金融科技仍然是六大行财报的关键词。

信息化和数字化领域专家袁帅对《华夏时报》记者指出,要求金融业稳步发展金融科技,加快金融机构数字化转型,是十四五规划提出的重要内容中国金融业面临着巨大的外部不确定性和激烈的竞争金融服务正在向客户长尾,产品场景,全时渠道,智能风控,数据资产,开放平台等新模式转变数字化转型迫在眉睫

金融数字化转型需要关注哪些维度中国人民大学智慧社会治理研究中心专家王鹏在接受《华夏时报》采访时表示,金融业的数字化转型包括几个维度,如战略,组织,人才,业务的数字化转型,以及与技术平台相关的数据

《华夏时报》记者对6家国有银行2021年的金融科技投入进行了盘点,并与2022年半年报中手机银行的客户数和交易量进行了对比可以发现,银行正在通过加大对科技的投入来拥抱金融科技同时,伴随着银行数字化转型投入的不断加大,线上渠道不断被打通,银行的线下网点数量也在减少

2021年,6家国有银行共投入金融科技1074.93亿元,同比增长10.77%其中,工商银行对金融科技的投入最多,其次是建设银行,金融科技投入235.76亿元,同比增长6.64%,占营收的2.86%,其余银行排名从高到低依次为农业银行,中国银行,邮政储蓄银行,交通银行

值得一提的是,交通银行科技投入较上年增加30.26亿元,新增金额居六大行之首,同时,交通银行是唯一一家科技投入占收入4%的大型国有银行。

与此同时,六大行手机银行客户数量实现快速增长,手机银行交易金额也水涨船高。

可以看到,工商银行,建设银行,农业银行的手机银行客户数已经超过4亿,其中工商银行以4.88亿领先中国建设银行的手机银行交易金额已达43.12万亿元,农业银行紧随其后,为39.4万亿元

线上业务挤压了线下网点的经营,几大行线下网点数量普遍减少对此,银行解释称,主要是受优化网点布局,推进网点转型的影响

从六大国有银行的财富管理内容来看,推动财富管理转型升级仍是各家银行半年报中的重点内容升级金融服务体系,构建多元化产品体系,推进数字化转型等关键词仍被频繁提及

中信证券研究报告指出,今年以来,银行理财业务呈现加速发展,深入经营的趋势,组织架构重新优化,客户群拓展精细化,产品布局均衡化,销售体系持续完善化成为最重要的四大特征。